부동산을 상속받을 때 가장 걱정되는 부분이 바로 상속세입니다. 집이나 토지를 물려받는 과정에서 세금이 얼마나 나올지, 또 면제받을 수 있는 금액이 얼마나 되는지 궁금하신 분들이 많죠. 오늘은 부동산 상속 시 면제한도, 즉 공제받을 수 있는 금액을 중심으로 실제 계산 기준과 절세 방법까지 알기 쉽게 정리했습니다.

부동산 상속세의 기본 구조+

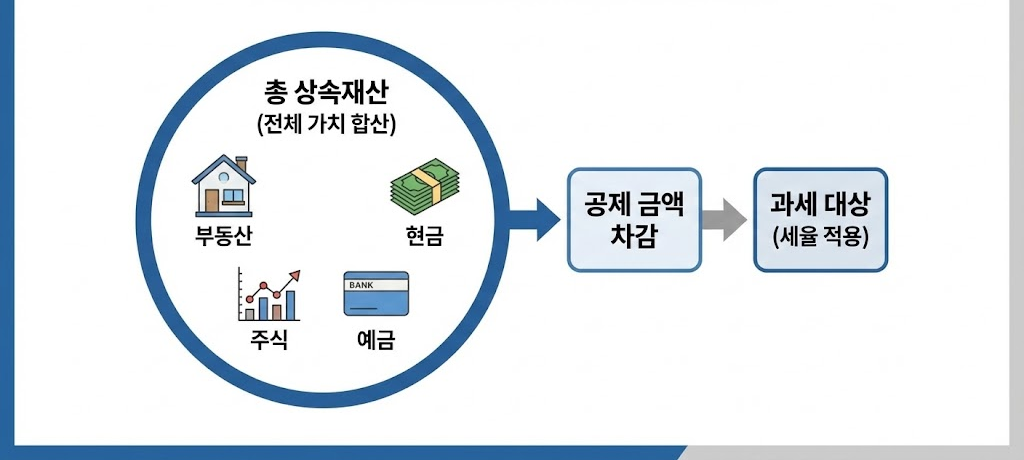

부동산 상속세는 상속받는 재산 전체 가치에 대해 부과되는 세금입니다. 즉, 집·토지뿐 아니라 예금·주식·현금 등 모든 상속재산을 합산한 총액을 기준으로 세금이 계산됩니다. 따라서 “부동산만 따로 얼마까지 면제된다”는 개념은 없으며, 전체 상속재산에서 일정 금액을 공제한 뒤 남은 금액에 세율을 적용하게 됩니다.

기본 공제

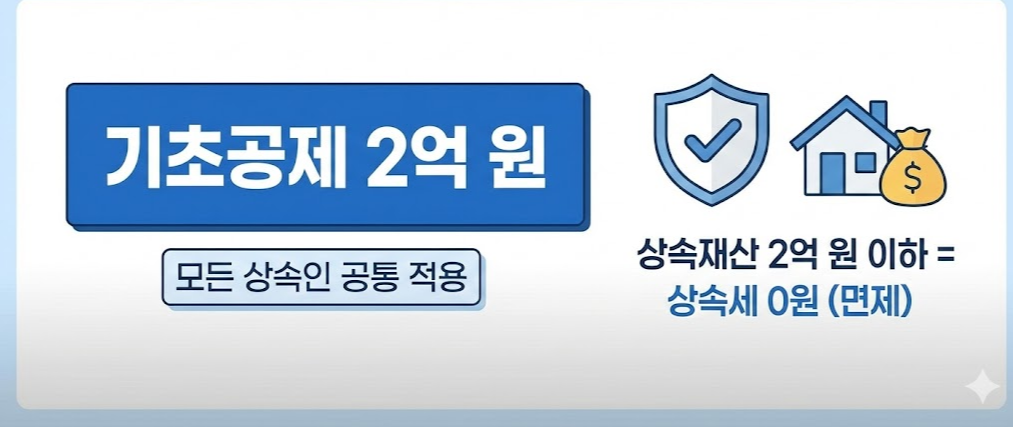

상속세는 상속이 개시되면 누구나 적용받는 기초공제 2억 원이 있습니다. 즉, 상속재산이 2억 원 이하라면 과세 대상이 되지 않습니다. 이 금액은 부동산, 현금, 금융자산을 포함한 전체 금액 기준입니다.

| 항목 | 금액 | 비고 |

| 기초공제 | 2억 원 | 모든 상속인 공통 적용 |

예를 들어 부모님이 돌아가신 후 상속받은 부동산이 1억 8천만 원이라면, 기초공제로 인해 상속세는 전혀 부과되지 않습니다.

인적 공제

상속인(배우자, 자녀, 부모 등)의 구성에 따라 추가 공제가 적용됩니다. 이 항목들은 상속인이 많을수록 공제액이 커지므로 세금 부담을 줄이는 핵심 요소입니다.

| 구분 | 공제 금액 | 적용 조건 |

| 배우자 | 최대 5억 원 | 법정 상속분 한도 내 |

| 자녀 (직계비속) | 1인당 5천만 원 | 성인 자녀 기준 |

| 미성년자 | (20세–현재 나이) × 1천만 원 | 만 20세 미만일 경우 |

| 65세 이상 상속인 | 1인당 5천만 원 | 고령 상속인 |

| 장애인 | 예상 남은 연수 × 1천만 원 | 장애 정도에 따라 달라짐 |

즉, 상속인이 배우자 1명과 자녀 2명일 경우 2억(기초공 제) + 5억(배우자공 제) + 1억(자녀공 제) = 총 8억 원까지 면제가 가능합니다.

배우자 상속 공제

배우자에게 적용되는 상속 공 제는 상속세를 줄이는 가장 큰 항목입니다. 배우자가 법적으로 받을 수 있는 상속분을 기준으로 최대 5억 원까지 공제됩니다. 단, 배우자가 실제로 상속을 받아야 적용되며, 상속금액이 공 제 한도보다 적으면 실제 상속금액까지만 인정됩니다.

예를 들어 남편이 사망하고, 배우자와 자녀 1명이 재산 10억 원을 상속받는다면, 배우자가 5억 원을 상속받을 경우 그 금액 전부 공제되어 과세 대상은 절반 이하로 줄어듭니다.

부동산 상속 시 실제 면제 예시

아래 표는 일반적인 가족 구성에서 공제가 어떻게 적용되는지를 보여줍니다.

| 구성 | 총 상속재산 | 공제합계 | 과세대상액 | 비고 |

| 배우자 + 자녀 1명 | 10억 | 약 8억 | 약 2억 | 배우자공 제 + 자녀공 제 포함 |

| 배우자 + 자녀 2명 | 12억 | 약 9억 | 약 3억 | 자녀 수에 따라 공 제 증가 |

| 자녀만 1명 | 5억 | 2.5억 | 2.5억 | 기초+자녀공 제만 적용 |

즉, 가족이 함께 있을수록 공 제 폭이 넓어지며 일반적인 가정이라면 상속재산이 8억~10억 원 정도까지는 세금이 거의 없거나 매우 적게 부과됩니다.

부동산 상속 시 주의할 점

- 부동산 공시가격과 실제 시세가 다릅니다.

상속세는 통상 시세 기준(감정가 또는 실거래가)을 따르므로, 공시가격만 보고 세금을 예상하면 오차가 생길 수 있습니다. - 공유재산일 경우 상속비율 계산 필수

여러 명이 공동 상속할 경우, 각자의 상속지분에 따라 공 제 금액도 분할 적용됩니다. - 부채가 있다면 부채도 공 제 가능

상속 재산과 함께 채무가 있는 경우 그 금액은 상속재산에서 차감됩니다.

절세를 위한 팁

- 생전에 증여와 분할 상속을 병행하면 세금 부담을 줄일 수 있습니다.

- 공 제 항목을 최대한 활용하기 위해 상속 개시 전 전문가 상담을 받는 것이 좋습니다.

- 상속재산 평가 시기(사망일 기준 6개월 이내 감정평가)를 지켜야 추후 불이익을 피할 수 있습니다.

실제 상속세 계산 예시

- 총 상속재산: 9억 원 (부동산 8억 + 예금 1억)

- 배우자와 자녀 1명 존재

적용 공 제:

2억(기초) + 5억(배우자) + 0.5억(자녀) = 7.5억 원 공제

과세표준: 9억 – 7.5억 = 1.5억 원

적용세율(10%) → 세금 약 1,500만 원

결과적으로 9억 상속이라도 실질 세금은 매우 낮습니다.

정리하며 느낀 점

부동산 상속세는 재산 규모가 크다고 해서 무조건 많이 내는 세금이 아닙니다. 공제 항목을 잘 활용하면 수억 원 상당의 부동산도 세금 없이 상속할 수 있습니다. 특히 배우자 상속 공제는 실질적인 면세 효과가 가장 크며, 가족 수에 따라 공제가 늘어나므로 상속 계획을 세울 때 꼭 고려해야 합니다. 미리 상속세 구조를 이해하고, 전문가와 함께 공제 조합을 최대화하면 부담 없이 재산을 물려줄 수 있습니다.

'소소한정보' 카테고리의 다른 글

| 휴애리 자연휴양림 입장료 할인 및 예매 방법 총정리 (0) | 2026.01.27 |

|---|---|

| 익산 하림 치킨로드 예약 공장 견학 신청부터 미식 투어까지 완벽 안내 (0) | 2026.01.26 |

| 250만원 생계비 통장 개설 조건 압류방지 통장 만드는 방법 신청 절차 (0) | 2026.01.26 |

| 2026 동계올림픽 개막식 일정 생방송 중계 밀라노 코르티나 올림픽 개막식 시간 정리 (0) | 2026.01.26 |

| 영인스님 금강경 독송 무료 연속 듣기 및 다운로드 안내 (0) | 2026.01.26 |